Perubahan Perhitungan PPh 21 Skema TER untuk ASN

Pajak.com, Jakarta – Pemerintah telah memberlakukan skema Tarif Efektif Rata-Tata (TER) untuk menghitung Pajak Penghasilan (PPh) Pasal 21 melalui penerbitan Peraturan Pemerintah (PP) Nomor 58 Tahun 2023 dan Peraturan Menteri Keuangan (PMK) Nomor 168 Tahun 2023. Beleid ini mengubah perhitungan bagi pegawai, termasuk aparatur sipil negara (ASN)—TNI, Polri, dan pensiunan. Secara lebih komprehensif, Pajak.com akan mengupas perubahan perhitungan PPh 21 Skema TER untuk ASN untuk Anda.

ASN merupakan pegawai yang bekerja pada instansi pemerintah, baik di tingkat pusat maupun daerah. Secara umum, ASN diangkat untuk menjalankan tugas-tugas pemerintahan dan digaji berdasarkan peraturan perundang-undangan. ASN terdiri dari dua kategori, yaitu Pegawai Negeri Sipil (PNS) dan Pegawai Pemerintah dengan Perjanjian Kerja (PPPK).

Skema TER dalam menghitung PPh Pasal 21 terbagi menjadi dua, yakni TER bulanan (pegawai tetap) dan harian (pegawai tidak tetap atau bukan pajak). TER bulanan dikategorikan berdasarkan Penghasilan Tidak Kena Pajak (PTKP) sesuai status perkawinan dan jumlah tanggungan Wajib Pajak pada awal tahun pajak.

Bagaimana batasan PTKP pada TER bulanan?

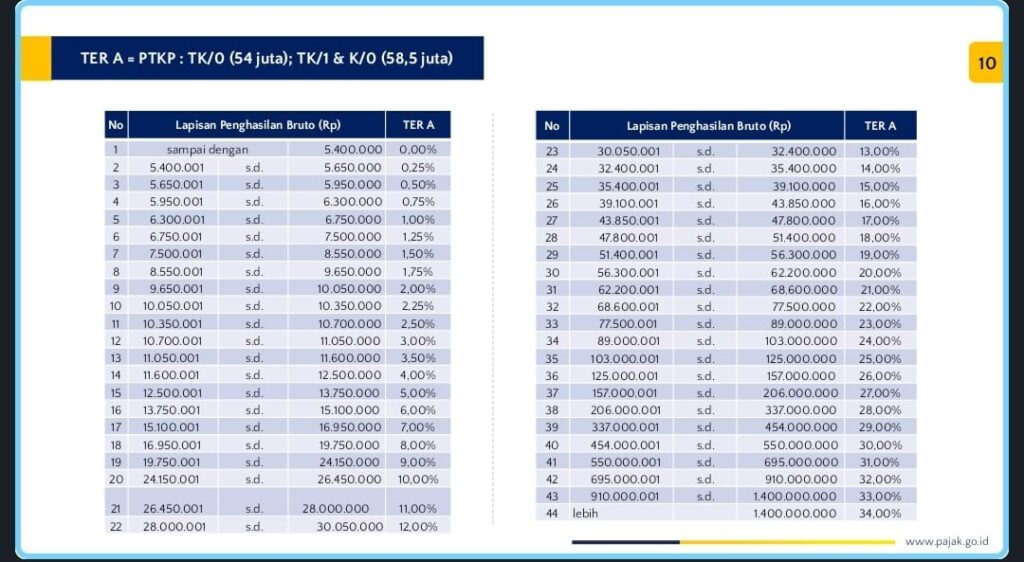

- Kategori A:

- Tidak kawin tanpa tanggungan (TK/0) memiliki batasan PTKP Rp 54.000.000;

- Tidak kawin dengan satu tanggungan (TK/1) memiliki batasan PTKP Rp 58.500.000; dan

- Kawin tanpa tanggungan (K/0) memiliki batasan PTKP Rp 58.500.000.

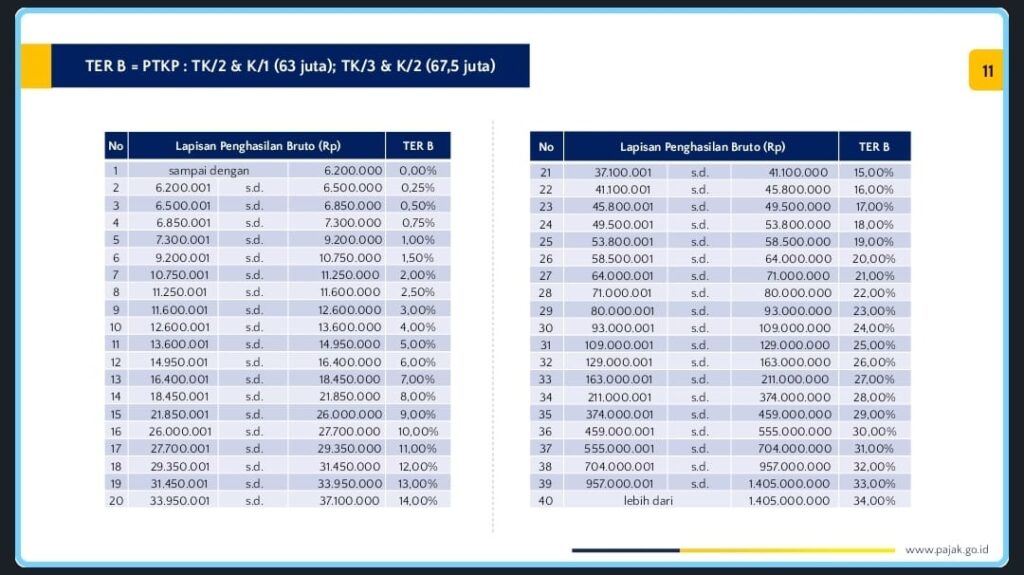

- Kategori B:

- Tidak kawin dengan dua tanggungan (TK/2) memiliki batasan PTKP Rp 63.000.000;

- Tidak kawin dengan tiga tanggungan (TK/3) memiliki batasan PTKP Rp 67.500.000;

- Kawin dengan satu tanggungan (K/1) memiliki batasan PTKP Rp 63.000.000; dan

- Kawin dengan dua tanggungan (K/2) memiliki batasan PTKP Rp 67.500.000.

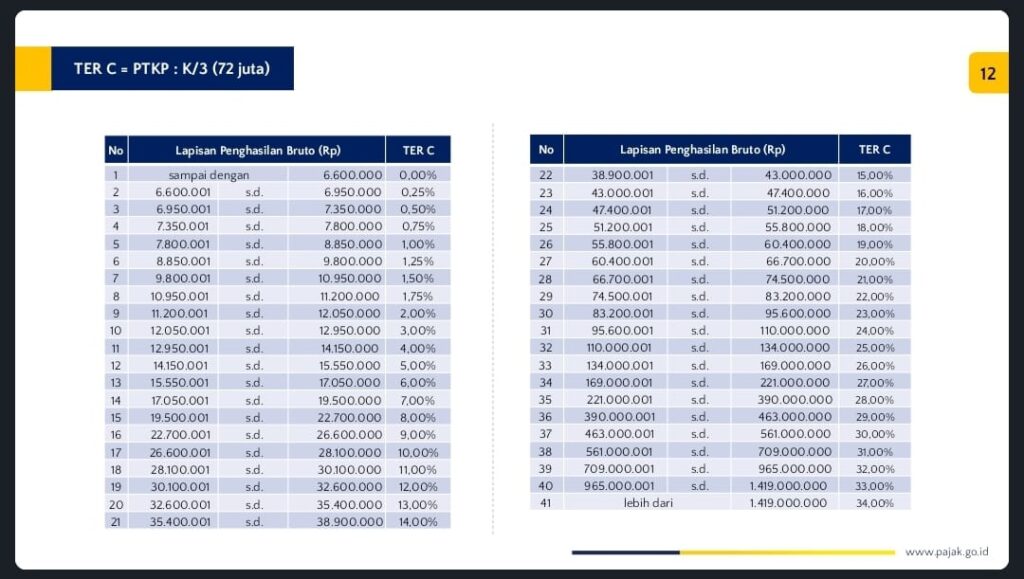

- Kategori C:

- Kawin dengan tiga tanggungan (K/3) memiliki batasan PTKP Rp 72.000.000.

Bagaimana pengenaan skema TER PPh Pasal 21 untuk ASN?

Pada Pasal 15 ayat (1) dan (2) PMK Nomor 168 Tahun 2023, diatur sebagai berikut:

- TER bulanan untuk ASN diterapkan untuk penghitungan PPh Pasal 21 per masa (Januari – November);

- sedangkan tarif Pasal 17 UU PPh digunakan untuk penghitungan PPh Pasal 21 pada masa pajak terakhir (Desember)

Misalnya, Tuan Agus merupakan ASN dengan golongan III/c dan bekerja di Kantor Pelayanan Pemerintahan ABC. Tuan Agus berstatus menikah dan memiliki satu orang anak. Selama tahun 2024, Tuan Agus menerima atau memperoleh gaji ketiga belas sebesar Rp 10.017.000,00 pada bulan Juni 2024, rapel kenaikan tunjangan kinerja sebesar Rp 2.000.000,00 pada November 2024, serta penghasilan tetap dan teratur. Berikut simulasi perhitungannya:

Berdasarkan status PTKP Tuan Agus (K/1), besarnya pemotongan PPh 21 atas penghasilan yang diterima atau diperoleh dihitung berdasarkan TER bulanan kategori B;

Pada Januari 2024 penghasilan brutonya sebesar Rp 10.545.000 karena gaji pokoknya yang sebesar Rp 3.000.000 ditambah tunjangan kinerja Rp 6.000.000, tunjangan jabatan Rp 600.000, tunjangan istri dan anak Rp 945.000, tarif TER nya masuk Kategori B. Sehingga Rp 10.545.000 x 1,5 % = Rp 158.175;

Pada Juni 2024 saat mendapatkan gaji ke-13 sebesar Rp 10.017.000 dan penghasilan brutonya pada bulan itu menjadi Rp 20.034.000, maka tarif PPh Pasal 21 Kategori B nya menjadi 8 persen. Dengan begitu PPh Pasal 21 x 8 % = Rp 1.602.720.

- Pada November 2024, Tuan A mendapat rapel tukin senilai Rp 2.000.000, sehingga penghasilannya menjadi Rp 12.017.000, TER bulanannya Kategori B yang dikenakan menjadi sebesar 3 persen. Maka, PPh Pasal 21 x Rp 12.017.000 = Rp 360.510;

- Pada Desember 2024 atau pada saat masa pajak terakhir, perhitungannya menjadi normal kembali, yakni penghasilan bruto setahun sebesar Rp 135.521.000, dikurangi biaya jabatan setahun 5% x Rp 135.521.000 (maksimal Rp 6.000.000) = Rp 129.521.000;

- Setelah itu, dikurangi PTKP Rp 54 juta untuk Wajib Pajak sendiri, tambahan karena menikah

- Rp 4,5 juta, dan tambahan satu orang anak Rp 4,5 juta, sehingga penghasilan kena pajak dalam setahun = Rp 66.521.000;

- PPh Pasal 21 terutang pada 2024, yakni 5% x Rp 60 juta = Rp 3 juta. Kemudian, 15% x Rp 6.521.000 = Rp 3.978.150. Total ini dikurangi PPh Pasal 21 yang terutang sampai dengan November 2024 sebesar Rp 3.359.085; dan

- Dengan demikian PPh Pasal 21 yang terutang pada Desember 2024 hasilnya sebesar Rp 619.065.

Comments