“Pengenaan Pajak Atas Transaksi Elektronik di Platform e-Commerce”

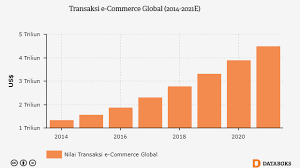

Di era digital seperti saat ini, semakin banyak orang lebih memilih untuk melakukan transaksi elektronik khususnya di platform E-Commerce. Alasan yang paling utama adalah karena ini sangat membantu, apalagi di situasi pandemi saat ini dimana orang-orang lebih memilih untuk dirumah saja, jadi tidak heran kalau transaksi elektronik jadi pilihan.

Indonesia merupakan salah satu tertinggi di Asia Tenggara yang melakukan transaksi e-commerce disusul dengan Vietam.

- Mengapa Transaksi E-Commerce juga dikenakan pajak oleh pemerintah?

Dalam proses pengenaannya ada beberapa hal yang perlu kita ketahui tentang ketentuan pengenaan pajak pada Pajak E-Commerce Online Retail , yaitu diantaranya :

Object Pajak

Objek pajak yang dikenakan dalam Pajak E-Commerce ini merupakan penghasilan dari penjualan barang ataupun penyedia jasa. Namun apabila penghasilan dari penjualan barang ataupun penyedia jasa adalah objek pemotongan atau pemungutan PPh, maka wajib dilakukan pemotongan atau pemungutan PPh nya.

Subjek Pajak

Subjek pajak yang dikenakan dalam Pajak E-Commerce Online merupakan orang pribadi ataupun badan yang memperoleh penghasilan dari penjualan barang atau penyediaan jasa.

Untuk pihak e-commerce dikenakan pajak penghasilan pasal 17 jika penghasilan tersebut tidak dikenakan pajak penghasilan final atau pajak penghasilan pasal 4 ayat 2, namun Jika wajib pajak adalah Orang Pribadi atau Badan yang ditunjuk sebagai pihak pemotong atau pemungut, Maka wajib pajak tersebut wajib melakukan pemotongan dan pemungutan sesuai ketentuan dan tata cara yang berlaku.

- Apa itu E-commerce dan Transaksinya?

E-commerce adalah perdagangan elektronik melalui sambungan jaringan TV, Internet maupun gadget lainnya seperti PC dan Smartphone.

Ada beberapa jenis E-commerce, diantaranya adalah sebagai berikut:

- Business to business (B2B)

- Business to consumer (B2C)

- Consumer to consumer (C2C)

- Consumer to business (C2B)

- Business to public administration (B2A)

- Consumer to public administration (C2A)

Nah, transaksi-transaksi yang disebutkan diataslah yang dipungut pajak e-commerce. Yang termasuk Pajak e-commerce meliputi online shop, marketplace maupun UMKM yang menerapkan transaksi online untuk jual beli.

- Ketentuan Pajak E-commerce

Pajak transaksi elektronik ini untuk barang maupun jasa kena pajak melalui transaksi elektronik wajib memungut, menyetorkan dan melaporkan pajak e-commerce meliputi :

- Pajak pertambahan nilai atau PPN E-commerce dengan tarif 10 %

- Pajak pertambahan nilai barang mewah yang tarifnya mengikuti peraturan perundang-undangan yang telah ditentukan

Bagi penyedia marketplace wajib memungut, menyetorkan dan melaporkan pajak marketplace meliputi PPN dan PPh. Bagi UMKM atau perusahaan yang menggunakan platform marketplace juga wajib melaporkan PPN dan PPh. Pajak e-commerce untuk pengusaha kena pajak mencakup poin-poin berikut :

- Perusahaan yang memiliki peredaran bruto kurang dari sama dengan Rp.4,8 miliar selama setahun akan dikenakan tarif pajak final sebesar 0.5 %

- Perusahaan yang memiliki omset diatas Rp. 4.8 miliar selama setahun akan melaksanakan ketentuan PPN sebesar 10 %

- Semua pengusaha yang menyangkut transaksi jual beli melalui online retail, classified ads, daily deals, dan media sosial lainnya juga dikenakan PPN, PPnBM, dan PPh sesuai ketentuan yang berlaku.

- Terdapat pengurangan pajak bagi investor lokal yang mau berinvestasi pada startup.

Pajak e-commerce mulai diterbitkan pada 31 Desember 2018 pada (PMK) Nomor 210/PMK.010/2018 tentang transaksi sistem elektronik. Kemudian Pajak e-commerce diterapkan sejak 1 April 2019 hingga saat ini.

Pemerintah telah menerbitkan Peraturan Menteri Keuangan (PMK) Nomor 210/PMK.010/2018 tentang Perlakuan Perpajakan atas Transaksi Perdagangan melalui Sistem Elektronik. Pemerintah tidak menetapkan jenis atau tarif pajak baru bagi pelaku e-commerce.

Pengaturan yang ditetapkan tersebut menjelaskan tata cara dan prosedur pengenaan pajak untuk memberikan kemudahan administrasi dan mendorong kepatuhan perpajakan para pelaku e-commerce demi menciptakan perlakuan yang setara dengan pelaku usaha yang belum masuk e-commerce.

Adapun pokok-pokok pengaturan dalam Nomor 210/PMK.010/2018 ini adalah sebagai berikut:

- Para pedagang dan penyedia jasa yang berjualan melalui pratform e-commerce/marketplace.

- Memberitahukan Nomor Pokok Wajib Pajak kepada pihak penyedia platform marketplace;

- Apabila belum memiliki NPWP, pengusaha dapat memilih untuk (1) mendaftarkan diri untuk memperoleh NPWP, atau (2) memberitahukan Nomor Induk Kependudukan kepada penyedia platform marketplace;

- Melaksanakan kewajiban terkait PPh sesuai dengan ketentuan yang berlaku, seperti membayar pajak final dengan tarif 0,5% dari omzet dalam hal omzet tidak melebihi Rp4,8 miliar dalam setahun, serta dikukuhkan sebagai Pengusaha Kena Pajak dalam hal omzet melebihi Rp4,8 miliar dalam setahun, dan melaksanakan kewajiban terkait PPN sesuai ketentuan yang berlaku.

Kewajiban penyedia platform marketplace:

- Memiliki NPWP, dan dikukuhkan sebagai PKP;

- Memungut, menyetor, dan melaporkan PPN dan PPh terkait penyediaan layanan platform marketplace kepada pedagang dan penyedia jasa;

- Memungut, menyetor, dan melaporkan PPN dan PPh terkait penjualan barang dagangan milik penyedia platform marketplace sendiri, serta

- Melaporkan rekapitulasi transaksi yang dilakukan oleh pedagang pengguna platform.

Penyedia platform marketplace adalah pihak yang menyediakan sarana yang berfungsi sebagai pasar elektronik di mana pedagang dan penyedia jasa pengguna platform dapat menawarkan barang dan jasa kepada calon pembeli. Sejauh ini yang dikenal di Indonesia antara lain Blibli, Bukalapak, Elevenia, Lazada, Shopee, dan Tokopedia. Selain perusahaan-perusahaan ini, pelaku over the-top di bidang transportasi juga tergolong sebagai pihak penyedia platform marketplace.

- Perlakuan Pajak Pertambahan Nilai, Pajak Penjualan atas Barang Mewah, dan Pajak Penghasilan atas Transaksi Perdagangan dalam Negeri melalui Sistem Elektronik (E-Commerce)

Perdagangan melalui sistem elektronik (e-commerce) atas barang dan/atau jasa di dalam daerah pabean dapat dilakukan melalui:

- Platform (wadah elektronik) marketplace (pasar elektronik); atau

- Platform (wadah elektronik) selain marketplace (pasar elektronik) yang dapat berupa online retail, classified ads, daily deals, atau media sosial.

Wadah elektronik (platform) adalah wadah berupa aplikasi, situs web, dan/ atau layanan konten lainnya berbasis internet yang digunakan untuk transaksi dan/ atau fasilitasi perdagangan melalui sistem elektronik (e-commerce). Pasar elektronik (marketplace) adalah sarana komunikasi elektronik yang digunakan untuk transaksi yang ditujukan untuk melakukan kegiatan usaha perdagangan secara elektronik.

Perdagangan melalui sistem elektronik (e-commerce) atas barang dan/atau jasa di dalam daerah pabean melalui platform marketplace, dilakukan dengan cara berikut:

- Penyedia platform marketplace menyediakan layanan perdagangan melalui sistem elektronik (e-commerce) atas barang dan/atau jasa;

- Pedagang atau penyedia jasa menggunakan fasilitas platform yang disediakan oleh penyedia platform marketplace untuk melakukan perdagangan melalui sistern elektronik (e-commerce);

- Pembeli barang atau penerima jasa melakukan transaksi pembelian barang dan/ atau jasa melalui penyedia platform marketplace; dan

- Pembayaran atas perdagangan barang dan jasa melalui sistem elektronik (e-commerce) oleh pembeli kepada pedagang atau penyedia Jasa dilakukan melalui penyedia platform marketplace.

Penyedia platform marketplace yang menyediakan layanan perdagangan melalui sistem elektronik (e-commerce) atas barang dan/atau jasa, wajib memiliki Nomor Pokok Wajib Pajak (“NPWP”) dan wajib dikukuhkan sebagai Pengusaha Kena Pajak (“PKP”) serta melaksanakan kewajiban pajak penghasilan sesuai dengan ketentuan perundang-undangan di bidang pajak penghasilan.

Kewajiban untuk dikukuhkan sebagai PKP juga diberlakukan kepada penyedia platform marketplace, meskipun memenuhi kriteria sebagai pengusaha kecil sebagaimana diatur dalam peraturan Menteri Keuangan mengenai batasan pengusaha kecil pajak pertambahan nilai (“PPN”).

Pedagang atau penyedia jasa yang terdiri atas pedagang atau penyedia jasa yang telah dikukuhkan sebagai PKP dan pedagang atau penyedia jasa yang belum dikukuhkan sebagai PKP wajib memberitahukan NPWP kepada penyedia platform marketplace.

- Perlakuan Perpajakan bagi Pedagang dan Penyedia Jasa

Pedagang atau penyedia jasa yang melakukan penyerahan barang dan/atau jasa secara elektronik (e-commerce) melalui penyedia platform marketplace melaksanakan kewajiban pajak penghasilan sesuai dengan ketentuan perundang-undangan di bidang pajak penghasilan.

PKP pedagang atau PKP penyedia jasa yang melakukan penyerahan BKP dan/atau JKP secara elektronik (e-commerce) melalui penyedia platform marketplace wajib memungut, menyetor, dan melaporkan:

- PPN yang terutang; atau

- PPN dan pajak penjualan atas barang mewah.

PPN yang terutang adalah sebesar 10% (sepuluh persen) dari nilai transaksi penyerahan Barang Kena Pajak (“BKP”) dan/atau Jasa Kena Pajak (“JKP”), sedangkan pajak penjualan atas barang mewah yang terutang mengikuti tarif dan tata cara penyetoran dan pelaporan sesuai dengan ketentuan peraturan perundang-undangan.

PKP pedagang atau PKP penyedia jasa wajib membuat faktur pajak sebagai bukti pungutan PPN atas penyerahan BKP dan/atau JKP.

PKP Pedagang dan PKP Penyedia Jasa wajib melaporkan dalam Surat Pemberitahuan Pajak (“SPT”) masa PPN setiap Masa Pajak atas penyerahan BKP dan/atau JKP yang melalui penyedia platform marketplace.

- Perlakuan Perpajakan bagi Penyedia Platform Marketplace

Pembayaran atas penyerahan BKP dan/atau JKP yang dilakukan oleh PKP pedagang atau PKP penyedia jasa yang diterima oleh penyedia platform marketplace dari pembeli meliputi nilai transaksi dan PPN atau PPN dan pajak penjualan atas barang mewah.

Penyedia platform marketplace wajib melaporkan rekapitulasi transaksi perdagangan yang dilakukan oleh Pedagang dan/atau Penyedia Jasa melalui penyedia platform marketplace ke Direktorat Jenderal Pajak serta harus dilampirkan dalam SPT Masa PPN penyedia platform marketplace.

PKP penyedia platform marketplace yang melakukan kegiatan:

- Penyediaan layanan platform marketplace bagi pedagang atau penyedia jasa;

- Penyerahan BKP dan/atau JKP yang dilakukan melalui platform marketplace; dan/atau

Penyerahan BKP dan/atau JKP selain sebagimana dimaksud pada huruf a dan huruf b, wajib memungut PPN atas penyediaan layanan dan penyerahan BKP dan/atau JKP serta membuat faktur pajak dan pelaporan atas penyerahan BKP dan/atau JKP dilakukan dalam SPT Masa PPN.

Pengenaan PPN, pajak penjualan atas barang mewah, dan pajak penghasilan atas perdagangan barang dan jasa melalui sistem elektronik (e-commerce) berupa online retail, classified ads, daily deals, atau media sosial dilaksankan sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan.

Penyedia platform marketplace dapat memberikan data dan informasi ke Direktorat Jenderal Pajak tentang transaksi e-commerce berdasarkan:

- Informasi keuangan yang diperoleh dari Lembaga Jasa Keuangan (“LJK”), LJK lainnya, dan/atau entitas Lain;

- Data dan informasi yang diperoleh dari instansi pemerintah, lembaga, asosiasi dan pihak lain dan/atau;

- Data dan informasi yang tersedia di sistem informasi Direktorat Jenderal Pajak,

Direktur Jenderal Pajak dapat melakukan pengujian kepatuhan kewajiban perpajakan atas transaksi e-commerce sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan.

Comments