Proses Pelaksanaan Pemenuhan Kewajiban PBB P5L – Pajak Bumi dan Bangunan (PBB) di Indonesia dilaksanakan melalui proses yang panjang. Ia merupakan salah satu pajak yang dilaksanakan dengan sistem Official Assesment, yakni pemungutan pajak dimana wewenang untuk menentukan besarnya pajak yang terutang berada di pihak pemerintah. Dengan sistem ini, besarnya pajak yang terutang atau utang pajak timbul setelah adanya ketetapan dari fiskus dalam bentuk produk hukum tertentu. Bagaimanakah proses pelaksanaan pemenuhan kewajiban PBB? Berikut adalah proses pelaksanaan pemenuhan kewajiban PBB P5L, yang tidak jauh berbeda dengan PBB P2.

1. Pendaftaran dan Pemutakhiran

Proses pemenuhan kewajiban PBB diawali dengan pendataan objek dan subjek PBB. Adapun kegiatan pendataan terkait dengan ini terdiri dari kegiatan pendaftaran, pemutakhiran, dan pemetaan. Pendaftaran merupakan proses yang berkaitan dengan pendataan atas informasi yang belum ada dalam database DJP, pemutakhiran merupakan proses pendataan atas informasi yang telah ada dalam database DJP, dan pemetaan adalah proses menghasilkan informasi objek pajak secara geografis.

1) Penyampaian dan Pengembalian SPOP

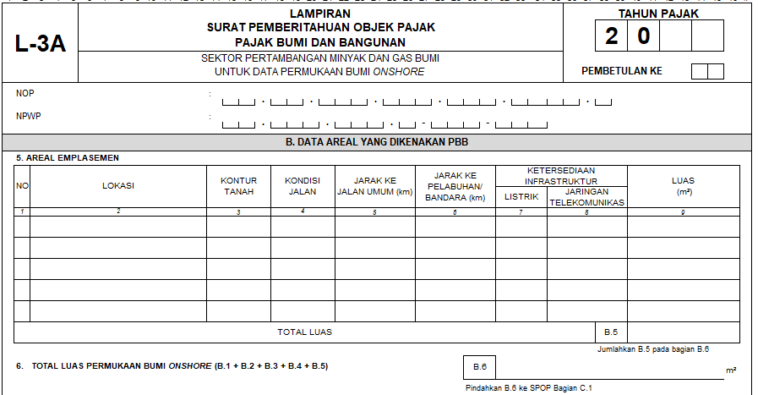

Kegiatan pendataan dimulai dengan proses penyampaian Surat Pemberitahuan Objek Pajak (SPOP) oleh petugas pajak kepada subjek atau wajib pajak. SPOP merupakan dokumen yang berguna untuk melaporkan informasi mengenai objek pajak dan dilampiri dengan lampiran LSPOP yang berisi informasi lebih detail mengenai objek pajak.

Subjek atau wajib pajak harus mengembalikan SPOP baik secara langsung kepada Kantor Pelayanan Pajak ataupun melalui media lainnya. Saat ini, SPOP disampaikan kepada subjek atau wajib pajak secara elektronik melalui laman djponline atau saluran tertentu, dan akan diberitahukan penyampaian tersebut melalui email. Setelahnya, subjek atau wajib pajak dapat mengunduh formulir SPOP yang telah disampaikan dan harus diisi dengan keadaan objek pajak yang dimiliki dengan jelas, benar, dan lengkap. SPOP tersebut juga harus ditandatangani secara elektronik dengan kode verifikasi yang diberikan kepada subjek atau wajib pajak.

Setelah diisi dengan jelas, benar, lengkap, dan telah ditandatangani, maka subjek atau wajib pajak diharuskan untuk mengembalikan SPOP dengan cara mengunggah file SPOP melalui saluran yang telah ditetapkan. Pengembalian SPOP ini dilaksanakan maksimal dalam jangka waktu 30 hari setelah formulir SPOP diterima oleh subjek atau wajib pajak.

2) Surat Teguran

Apabila SPOP tidak dikembalikan dalam jangka waktunya, maka KPP dapat menerbitkan surat teguran kepada subjek atau wajib pajak. Bila subjek atau wajib pajak telah menerima surat teguran, maka terhadap SPOP harus dikembalikan maksimal 15 hari setelah tanggal terima atau tanggal bukti surat teguran. Jika belum dikembalikan setelah jangka waktu tersebut, maka terhadap subjek atau wajib pajak dapat diusulkan untuk dilakukan penelitian atau pemeriksaan PBB.

3) Klarifikasi

KPP akan melakukan penelitian terhadap SPOP yang disampaikan oleh subjek atau wajib pajak. Bila dalam prosesnya ditemukan adanya indikasi bahwa SPOP diisi tidak sesuai dengan ketentuan berlaku atau tidak sesuai dengan keadaan sebenarnya, maka KPP dapat meminta klarifikasi terhadap subjek atau wajib pajak. Permintaan klarifikasi berupa tanggapan dari subjek atau wajib pajak mengenai indikasi ketidaksesuaian pengisian SPOP disampaikan melalui surat dan dapat dilanjutkan ke tahap peninjauan ke lokasi objek pajak bila diperlukan.

Pembetulan SPOP merupakan salah satu langkah paling aman yang dapat dilakukan subjek atau wajib pajak atas permintaan klarifikasi tersebut. Pembetulan SPOP harus disampaikan paling lambat 14 hari setelah batas waktu maksimal pengembalian SPOP atau 14 hari setelah tanggal pengembalian SPOP apabila sebelumnya telah diterbitkan surat teguran.

2. Penilaian dan Penetapan

Berdasarkan SPOP yang telah disampaikan subjek atau wajib pajak, dilakukan penilaian PBB untuk menentukan Nilai Jual Objek Pajak (NJOP) dari objek pajak tersebut sebagai komponen penghitungan PBB. Penilaian dapat dilakukan dengan metode penilaian lapangan ataupun penilaian kantor. Penilaian lapangan dilakukan dengan peninjauan ke objek pajak PBB dan dapat dilakukan terhadap objek pajak yang dalam 2 tahun terakhir belum dilakukan penilaian lapangan atau yang diindikasikan memiliki kenaikan nilai atau luas yang signifikan.

Penilaian PBB ini dilakukan oleh Penilai berdasarkan Peraturan Menteri Keuangan (PMK) nomor 186 tahun 2019. Adapun metode penilaian PBB untuk menentukan NJOP dari suatu objek pajak terbagi menjadi 3 macam, yakni pendekatan data pasar, pendekatan biaya, dan pendekatan pendapatan yang masing – masing diperuntukkan untuk objek pajak yang berbeda. Untuk beberapa objek pajak, NJOP/m2 dari objek pajak tersebut ditetapkan tersendiri oleh Keputusan Dirjen Pajak, tepatnya Keputusan Dirjen Pajak nomor 185 tahun 2020.

Setelah ditemukan NJOP dari objek pajak, maka ditetapkan nomor objek pajak (NOP) sebagai identitas dari objek pajak dalam kegiatan adminsitrasi PBB yang terdiri dari 18 angka. NOP dan NJOP dicantumkan dalam produk hukum berupa Surat Pemberitahuan Pajak Terutang (SPPT) atau Surat Ketetapan Pajak (SKP). Dalam NOP ini tersedia informasi yang meliputi lokasi objek pajak, KPP pengadministrasi objek pajak, serta jenis objek pajak beserta sektornya. Dengan terbitnya SPPT atau SKP PBB, maka proses penetapan PBB terhadap suatu objek pajak telah dilaksanakan. SPPT atau SKP PBB disampaikan secara langsung atau melalui pos/jasa pengiriman.

Adapun SKP PBB terdiri dari dua macam, yakni SKP PBB yang terbit karena wajib pajak tidak mengembalikan SPOP dan selain alasan tersebut. Apabila SKP PBB terbit karena wajib pajak tidak mengembalikan SPOP, maka jumlah PBB terutang dalam SKP PBB adalah pokok pajak ditambah denda administrasi 25% dari pokok pajak. Sedangkan apabila SKP PBB terbit karena alasan lainnya, maka jumlah PBB terutang adalah selisih pajak yang seharusnya terutang ditambah denda administrasi 25% dari selisih pajak yang seharusnya terutang.

3. Pembayaran

Dengan disampaikannya SPPT atau SKP PBB, maka subjek atau wajib pajak memiliki kewajiban untuk melunasi PBB yang terutang. Khusus untuk SKP PBB, maka terdapat tambahan berupa sanksi administrasi yang juga harus dilunasi. Jangka waktu pelunasan SPPT adalah maksimal 6 bulan sejak tanggal diterima, sedangkan untuk SKP PBB adalah maksimal 1 bulan sejak tanggal diterima.

Pembayaran PBB terutang dilakukan secara elektronik dengan menggunakan kode billing tertentu yang diberikan secara jabatan oleh DJP. Masa berlaku billing tersebut adalah 7 bulan sejak tanggal diterbitkan SPPT atau 2 bulan sejak tanggal diterbitkan SKP PBB. Bila telah daluwarsa, maka billing dapat dibuat secara mandiri melalui e-billing DJP atau bank persepsi. Adapun untuk transaksi pembayaran dapat dilakukan melalui bank persepsi, ATM, internet/mobile banking, mesin EDC, hingga e-wallet.

Pembayaran PBB terutang juga dapat dilakukan dengan mekanisme lainnya yakni pemindahbukuan atau mekanisme pembayaran tertentu yang disetujui oleh Meneteri Keuangan. Apabila proses pembayaran telah selesai, maka wajib pajak akan menerima bukti pembayaran yang disebut bukti penerimaan negara (BPN) yang dapat berbentuk invoice, struk ATM, dokumen digital, dan sebagainya. Dengan dilaksanakannya kewajiban pembayaran, maka proses pelaksanaan pemenuhan kewajiban PBB telah selesai.

Comments