GCK Beri Kiat Simpel Menghitung PPh Pasal 21 Skema TER

Pajak.com, Jakarta – PT Godiva Caraka Konsultama atau yang dikenal dengan GCK kembali menggelar webinar bertajuk Perhitungan Baru PPh Pasal 21 Tahun 2024, pada (19/1). Dalam webinar ini, Founder dan CEO GCK sekaligus content creator (Instagram Pakar Pajak) Gabriel Kurniawan beri kiat simpel dalam menghitung Pajak Penghasilan (PPh) Pasal 21 dengan menggunakan skema Tarif Efektif Rata-Rata (TER) yang berlaku 1 Januari 2024.

Gabriel memiliki perspektif bahwa skema TER yang diatur dalam Peraturan Pemerintah (PP) Nomor 58 Tahun 2023 (terbit 27 Desember 2023) dan Peraturan Menteri Keuangan (PMK) Nomor 168 Tahun 2023 (terbit 5 Januari 2024) memiliki spirit kemudahan dan kesederhanaan perhitungan PPh Pasal 21 bagi Wajib Pajak, khususnya pegawai yang bekerja selama satu tahun. Pasalnya, pada aturan sebelumnya terdapat banyak skema perhitungan PPh Pasal 21 yang melahirkan kerumitan administrasi perpajakan.

“Kalau kita lihat timeline Undang-Undang PPh (2008-2009) dan PER-16, skema perhitungan PPh tidak berubah cukup lama. Maka, secara psikologis, skema baru TER ini pasti menimbulkan pro dan kontra karena Wajib Pajak memerlukan penyesuaian. Diperlukan cara yang lebih efektif dan efisien dalam memahami skema TER, yaitu dengan membaca peraturan secara lengkap dan utuh—bab per bab. Kemudian bagaimana memahami konsep utamanya, sehingga spirit atau tujuan utama dari TER dapat mudah dimengerti. Maka, tujuan GCK menggelar webinar secara gratis ini agar masyarakat memahami konsep utama dan spirit dari aturan PMK Nomor 168 Tahun 2023. Sebelumnya, GCK sudah menggelar webinar tentang TER dengan mengacu pada PP Nomor 58 Tahun 2023 yang terlebih dahulu terbit,” ungkap Gabriel.

Menurutnya, terdapat kiat simpel dalam menghitung PPh Pasal 21 dengan menggunakan skema TER, pertama, mengklasifikasi jenis pegawai dan penentuan TER bulanan (pegawai tetap) dan TER harian (pegawai tidak tetap/bukan pegawai).

“Pada saat aturan ini awal-awal terbit, banyak yang berspekulasi bahwa aturannya akan mengubah (tarif atau aturan) secara keseluruhan, ternyata tidak. Pasal 17 Ayat (1) UU PPh masih berlaku (untuk pegawai tidak tetap/bukan pegawai). Karena kembali lagi, spirit skema TER ini untuk mempermudah menghitung PPh Pasal 21 secara bulanan dan melaporkan SPT (Surat Pemberitahuan) Tahunan PPh Pasal 21 bagi pegawai yang bekerja selama setahun. Jadi, kalau ada pegawai yang bekerja kurang dari setahun, maka dipastikan akan lebih bayar,” jelas Gabriel.

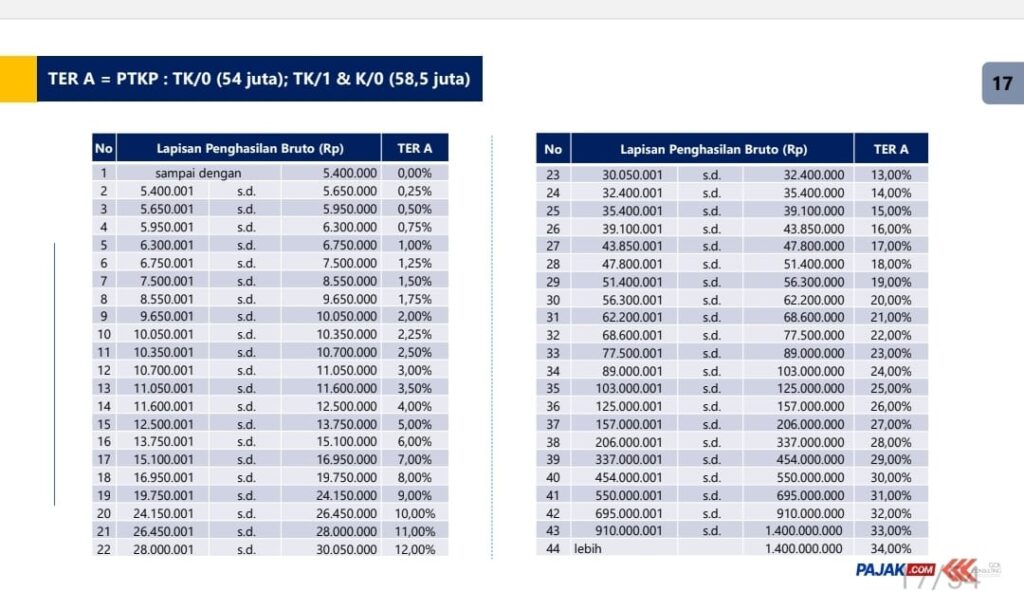

Kedua, Wajib Pajak harus menentukan besaran Penghasilan Tidak Kena Pajak (PTKP). Gabriel menyebutkan tiga kategori besaran PTKP dalam TER bulanan.

Kategori A:

- Tidak kawin tanpa tanggungan (TK/0) memiliki batasan PTKP Rp 54.000.000;

- Tidak kawin dengan satu tanggungan (TK/1) memiliki batasan PTKP Rp 58.500.000; dan

- Kawin tanpa tanggungan (K/0) memiliki batasan PTKP Rp 58.500.000.

Kategori B:

- Tidak kawin dengan dua tanggungan (TK/2) memiliki batasan PTKP Rp 63.000.000;

- Tidak kawin dengan tiga tanggungan (TK/3) memiliki batasan PTKP Rp 67.500.000;

- Kawin dengan satu tanggungan (K/1) memiliki batasan PTKP Rp 63.000.000; dan

- Kawin dengan dua tanggungan (K/2) memiliki batasan PTKP Rp 67.500.000.

Kategori C:

- Kawin dengan tiga tanggungan (K/3) memiliki batasan PTKP Rp 72.000.000.

“Setiap kategori sudah ada tabel (tarifnya), kita tinggal menyesuaikan PTKP kita ada di mana. Misalnya, saya belum menikah maka masuk kategori A, TK/0, ini memudahkan pemotong pajak maupun penerimaan penghasilan. Kita tinggal mengikuti tabel saja,” ujar Gabriel.

Ia pun memberikan simulasi perhitungan PPh Pasal 21 simpel. Misalnya, Tuan R bekerja pada perusahaan PT ABC dan memperoleh gaji sebulan Rp 10.000.000 serta membayar iuran pensiun sebesar Rp 100.000 per bulan. Diketahui, Tuan R menikah dan tidak memiliki tanggungan (PTKP K/0). Dengan demikian, perhitungannya adalah sebagai berikut:

- PPh Pasal 21 setahun = Tarif Pasal 17 ayat (1) huruf a UU PPh x Penghasilan Kena Pajak (PKP) setahun = 5 % (tarif lapisan PPh) x Rp 54.000.000 = Rp 2.715.000;

- PPh Pasal 21 Januari – November = 2 % (tarif TER Tabel A baris 9) x Rp 10.000.000 = Rp 200.000; dan

- PPh Pasal 21 Desember = Pasal Pasal 21 setahun – jumlah PPh Pasal 21 bulan Januari 2024 sampai dengan November 2024 yang telah dipotong = Rp 2.715.000 – (Rp 200 ribu x 11) = Rp 515.000.

- Jadi, Tuan R membayar PPh Pasal 21 sebesar Rp 200.000 pada Januari hingga November. Sementara pada Desember membayar Rp 515.0000.

Acara yang diikuti oleh sekitar 470 peserta ini diakhiri dengan sesi tanya jawab. Mayoritas pertanyaan berkisar mengenai perlakuan perhitungan PPh Pasal 21 kepada profesi tertentu, seperti dokter, pegawai tidak tetap tetapi mendapat penghasilan bulanan, dan sebagainya.

Comments